Năm 2023, phần lớn các doanh nghiệp cao su trên sàn đều báo lãi giảm sâu so với năm 2022. Năm 2024, các chuyên gia kỳ vọng việc Trung Quốc đẩy mạnh nhập khẩu cao su sẽ là động lực tăng giá cao su toàn cầu, bao gồm cho cả Việt Nam.

Trong năm 2023, giá cao su có diễn biến giảm trong quý I, sau đó đi ngang ở mức thấp cho đến hết tháng 8, hồi phục mạnh trong quý III, điều chỉnh trong tháng 10 – 11, rồi bước vào đà tăng kể từ tháng 12.

Giá cao su được hỗ trợ tăng bởi lo ngại nguồn cung có thể bị thắt chặt khi Thái Lan – nước xuất khẩu cao su tự nhiên hàng đầu thế giới đang chịu ảnh hưởng thời tiết bất lợi, mưa dông nhiều. Bên cạnh đó, kỳ vọng ngành ô tô toàn cầu hồi phục cũng đã thúc đẩy thị trường cao su “ấm” hơn.

Theo số liệu của Tổng cục Hải quan, giá cao su xuất khẩu bình quân năm 2023 của Việt Nam là 1.350 USD/tấn, giảm 12,7% so với năm 2022 và ở mức thấp nhất kể từ năm 2019. Trong đó, giá cao su xuất khẩu bình quân sang thị trường Trung Quốc là 1.331 USD/tấn, giảm 10,7%.

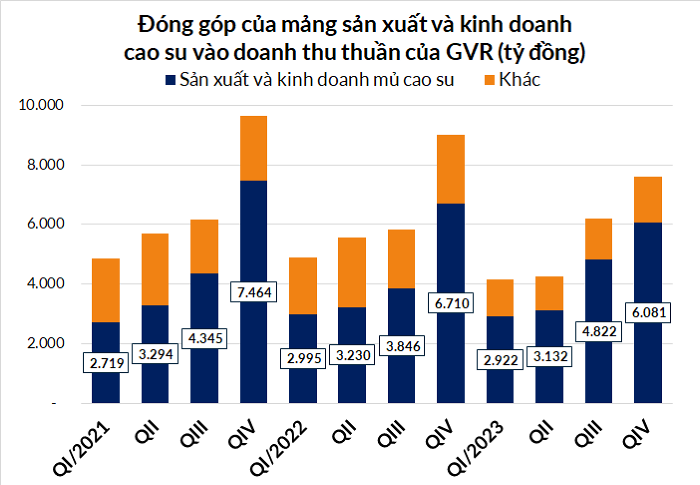

Tập đoàn Công nghiệp Cao su Việt Nam (Mã: GVR) – công ty đầu ngành đang sở hữu hàng loạt công ty cao su cho biết năm vừa rồi sản lượng cao su khai thác ước đạt 445.000 tấn (vượt gần 5% kế hoạch), tăng 3,5% so với cùng kỳ năm trước đó. Sản lượng tiêu thụ 520.290 tấn cao su các loại, tăng 4% và vượt 2% kế hoạch.

Nhìn chung cả năm, tập đoàn cho biết giá bán mủ cao su bình quân năm 2023 đạt 30,49 triệu đồng/tấn, giảm 6,55 triệu đồng/tấn so với giá bán kế hoạch, tác động trực tiếp tới hiệu quả hoạt động của các công ty cao su trong ngành.

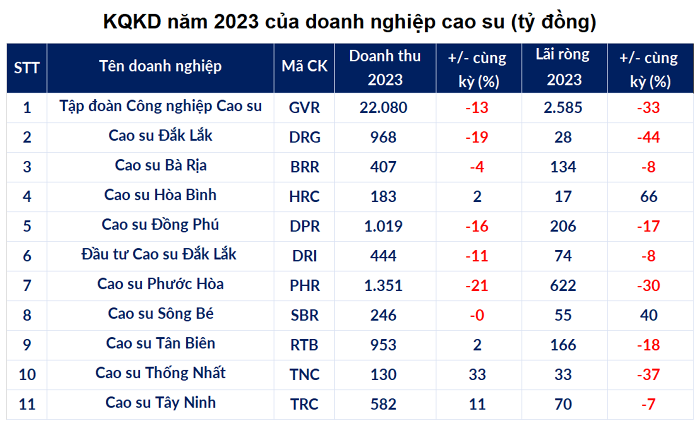

Năm 2023, GVR thu về 22.080 tỷ đồng doanh thu thuần, giảm 13% so với năm trước đó. Lợi nhuận ròng còn 2.585 tỷ đồng, giảm 33%.

Ngoài mảng cao su suy giảm, GVR cho biết các dự án Khu công nghiệp của tập đoàn, dự án thu hồi, đền bù đất của các địa phương đều triển khai chậm so với kế hoạch đề ra. Mặt khác, cạnh tranh thu hút lao động diễn ngày càng gay gắt, khó khăn… Đây là những yếu tố bất lợi, ảnh hưởng lớn đến thực hiện kế hoạch sản xuất, kinh doanh năm 2023 của tập đoàn.

Nhiều đơn vị thành viên của GVR cũng ghi nhận mức suy giảm trong doanh thu và lợi nhuận. Chẳng hạn, CTCP Cao su Phước Hòa (Mã: PHR) năm 2023 thu về 1.351 tỷ đồng, giảm 21% so với năm 2022. Trong đó, đó chiếm 83% là bán cao su, giảm gần 23%. Còn khoảng 16% doanh thu thuần là đến từ cho thuê đất và phí sử dụng hạ tầng khu công nghiệp, giảm 12% so với năm trước đó.

Trong năm, công ty này còn có thêm lãi từ công ty liên kết (CTCP Khu công nghiệp Nam Tân Uyên), tuy nhiên khoản thu nhập khác giảm mạnh do hụt thu tiền bồi thường thực hiện dự án VSIP III nên cả năm, lợi nhuận ròng giảm 30% về 622 tỷ đồng.

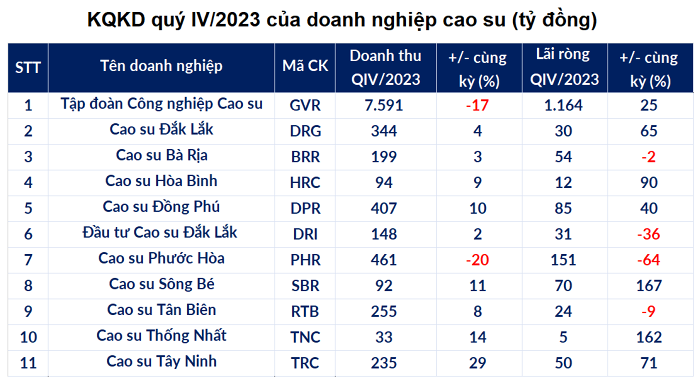

Dù kết quả kinh doanh quý IV/2023 tăng trở lại nhờ tiêu thụ và giá bán cải thiện, nhưng nhìn chung cả năm, kết quả của Cao su Đồng Phú (Mã: DPR) vẫn thấp hơn năm 2022. Doanh thu thuần giảm 16% về 1.019 tỷ, lợi nhuận ròng mất 17% về 206 tỷ đồng.

Ngoài ra, lợi nhuận ròng của Cao su Đắk Lắk (Mã: DRG), Cao su Bà Rịa (Mã: BRR), Cao su Tân Biên (Mã: RTB), Cao su Thống Nhất (Mã: TNC) và cả Cao su Tây Ninh (Mã: TRC) cũng chứng kiến sự giảm sút.

Duy chỉ có Cao su Hòa Bình (Mã: HRC) và Cao su Sông Bé (Mã: SBR) có lãi ròng năm 2023 tăng lần lượt 66% và 40% nhờ có thêm doanh thu tài chính là cổ tức từ công ty thành viên.

Doanh nghiệp cao su đang chờ điều gì cho 2024?

Với hơn 99% là xuất sang Trung Quốc, việc xuất khẩu cao su của Việt Nam gần như là “bỏ trứng vào một giỏ”, đồng nghĩa nhu cầu Trung Quốc vẫn là yếu tố chủ chốt tác động lên diễn biến giá cao su tại Việt Nam.

Năm 2024, các chuyên gia cho rằng Trung Quốc sẽ đẩy mạnh tiêu thụ ô tô, cũng như thúc đẩy các hoạt động sản xuất, dẫn đến nhu cầu nhập khẩu cao su để sản xuất lốp xe và các sản phẩm khác tăng lên. Việc Trung Quốc đẩy mạnh nhập khẩu cao su sẽ là động lực tăng giá cao su toàn cầu, bao gồm cho cả Việt Nam.

Hiện tại số liệu cho thấy doanh số bán ô tô đang bùng nổ ở Trung Quốc. Theo Michelin, vào tháng 12/2023, nhu cầu lốp dành cho xe mới của đất nước tỷ dân này đã tăng 30% so với một năm trước đó.

Ông Shinichi Kato, Chủ tịch văn phòng phân phối cao su Shinichi Kato có trụ sở tại Tokyo, Nhật Bản cho biết “Các nhà máy địa phương tại Trung Quốc đang chuyển sang tăng cường sản xuất lốp xe.”

Bên cạnh lực đẩy từ phía cầu, thị trường cao su tự nhiên còn được thúc đẩy khi nguồn cung đang thắt chặt. Mưa lớn trong tháng 12/2023 tại Thái Lan, nước sản xuất cao su tự nhiên hàng đầu thế giới, đã ảnh hưởng đến vụ mùa. Tại Đông Nam Á, giai đoạn từ tháng 11 đến tháng 1 năm tiếp theo thường là mùa mà cây cao su cho sản lượng cao.

Do đó, giá cao su được dự đoán sẽ không hạ xuống cho đến khi mùa sản lượng thấp tại Đông Nam Á, kéo dài từ tháng 2 đến hết tháng 4 kết thúc. Trong khi đó, theo CAAM, doanh số ô tô của Trung Quốc được dự báo sẽ tăng lên khoảng 31 triệu chiếc trong năm nay.

Mặt khác, căng thẳng ở Biển Đỏ thời gian qua được giới phân tích đánh giá có khả năng gây ra biến động trong giá cao su kỳ hạn và giao ngay. Nguyên nhân là giá cao su tự nhiên thường điều chỉnh theo giá dầu (dầu thô là nguyên liệu đầu vào cho sản xuất cao su), trong khi giá dầu đang có diễn biến tăng, trong bối cảnh nhiều tàu chở dầu và khí đốt được chuyển hướng khỏi tuyến qua Biển Đỏ, làm tăng chi phí và thời gian vận chuyển.

Số liệu mới nhất cho thấy giá cao su tự nhiên kỳ hạn tháng 7 trên Sở giao dịch Osaka (OSE) – hợp đồng tham chiếu cho thị trường châu Á ngày 19/2/2024 được giao dịch ở mức 298,5 yen, tức 1,99 USD/kg, mức đóng cửa cao nhất kể từ ngày 17/2/2017 (cao nhất trong vòng 7 năm).

Trước tình hình trên, GVR đã đưa ra kế hoạch kinh doanh năm nay tăng nhẹ so với năm 2023, với doanh thu và thu nhập khác là 24.999 tỷ đồng (cao hơn 2% so với năm 2023); lợi nhuận trước thuế 4.104 tỷ đồng, tăng hơn 2%. Lợi nhuận sau thuế 3.437 tỷ đồng.

Riêng Công ty mẹ kỳ vọng đạt doanh thu 3.988 tỷ đồng, lợi nhuận trước thuế 1.454 tỷ đồng, tăng hơn 3% so với năm ngoái.

Về chỉ tiêu sản lượng, cao su khai thác hợp nhất kỳ vọng 445.200 tấn, thu mua 75.290 tấn và tiêu thụ 520.490 tấn. Giá bán mủ bình quân khoảng 34,6 triệu đồng/tấn (tăng 13% so với năm ngoái), thu hoạch gỗ cao su 6.430 ha. Sản lượng sản xuất gỗ các loại (gỗ phôi, gỗ ghép tấm, gỗ tinh chế, gỗ MDF) kỳ vọng bằng 106% – 189% so với thực hiện năm 2023.

Sản lượng các sản phẩm công nghiệp khác (găng tay, băng tải, bóng thể thao, nệm, gối cao su) bằng 92% – 106%. Khu công nghiệp phấn đấu cho thuê mới 245 ha, bằng 4,7 lần năm 2023.

Theo ông Lê Thanh Hưng, Tổng giám đốc GVR cho biết trong quý I này, Tập đoàn sẽ đẩy mạnh giải ngân, đầu tư vào dự án khu công nghiệp.

Bộ Kế hoạch và Đầu tư vừa có tờ trình Chính phủ về việc phê duyệt kế hoạch sắp xếp lại ba doanh nghiệp thuộc Ủy ban Quản lý vốn nhà nước tại doanh nghiệp (CMSC) đến hết năm 2025. Trong đó GVR là một trong ba doanh nghiệp sẽ được thực hiện thoái vốn, bên cạnh Tổng Công ty Hàng Hải Việt Nam (VIMC – Mã: MVN) và Tổng Công ty Viễn thông (MobiFone). Ngày 29/3 tới đây, GVR sẽ họp Đại hội cổ đông bất thường và có thể nội dung cuộc họp sẽ bàn về vấn đề thoái vốn nhà nước.

Với Cao su Đồng Phú, Chứng khoán Vietcombank nhận định lợi nhuận công ty sẽ cải thiện nhờ giá bán cao su đang tăng. Ngoài ra, công ty dự kiến sẽ nhận tiền đền bù từ hai dự án khu dân cư Tiến Hưng 1 và Tiến Hưng 2 tại tỉnh Bình Phước (đã có phương án bồi thường).

Trong khi đó, Cao su Phước Hòa có dự án khu công nghiệp dự kiến được khai thác trong năm nay (Khu công nghiệp Nam Tân Uyên 3 và VSIP III) kỳ vọng sẽ đóng góp tích cực vào lợi nhuận giữa làn sóng dịch chuyển sản xuất của các doanh nghiệp nước ngoài sang Việt Nam.