Trong thời gian qua có rất nhiều bạn đọc đã đặt câu hỏi về mua vượt mức/bán vượt mức (hoặc dư mua/dư bán) sao lại có trường hợp đó, bởi có kẻ mua thì phải có người bán, hai con số đó phải luôn cân bằng nhau mới là theo lẽ thường tình ..v..v

Trước hết, chúng ta cần phải cùng nhau chuẩn hóa hay ít ra là phải thống nhất về cách gọi bằng tiếng Việt để khỏi hiểu nhầm bởi có khi một nửa thuật ngữ này lại được trộn chung với một nửa thuật ngữ kia, để tránh trường hợp người này thì gọi là “bát” còn người kia thì gọi là “chén”.

Nguyên nghĩa tiếng Anh:

Overbought đã được nhiều người dịch nhiều cách khác nhau: Quá mua, Dư mua, Mua vượt mức, Siêu mua.

Oversold là Quá bán, Dư bán, Bán vượt mức, Siêu bán .v.v

Thuật ngữ này được dùng để chỉ điều kiện hoặc trạng thái của thị trường thông qua diễn biến giá cả, chứ không phải để chỉ vị thế hay số lượng giao dịch. Cho nên chúng ta không thể nói: “Số lô mua/bán vượt mức quá cao”.

Thuật ngữ kỹ thuật thường nói tắt, vốn đã tối nghĩa, khi được dịch ra, càng khiến cho chúng ta lùng bùng hơn bởi mỗi người dịch một cách, vì vậy mà để dễ hiểu, trong giới kinh doanh người ta thường nói nguyên văn để khỏi mất thời gian cãi nhau.

Theo người viết thì cách tạm dịch: Quá mua/Quá bán hoặc là Mua vượt mức/Bán vượt mức là dễ hiểu nhất và chấp nhận được cũng như khi ta nói nóng vượt mức hay quá lạnh.

Để dễ hiểu về kiểu trạng thái thị trường này, chúng ta có thể hình dung trên thị trường luôn luôn có 3 loại đối tượng:

- Những người đang mua vào

- Những người đang bán ra

- Những người chưa định làm gì cả

Vào một ngày đẹp trời nào đó, vì một nguồn tin giả hoặc thật nào đó, phe mua vào bắt đầu tăng tốc, khối lượng sắp hàng chờ mua nhiều lên, phe bán đáp ứng và giá cứ nhích dần lên tùy vào độ nóng trả giá của phe mua, đến một lúc nào đó thị trường sẽ lôi kéo cả thành phần thứ 3 là những người trước đây còn chờ xem diễn biến cũng nhảy vào mua bởi nhìn thấy giá cứ tăng mãi, cứ mua vào hôm trước là hôm sau đã thấy có lời. Dĩ nhiên về số lượng (lot) mua/bán luôn là cân bằng với nhau, nhưng số người mua/bán là không cân bằng nhau, có thể chỉ 20% số người bán nhưng đủ số lượng hàng đáp ứng cho 80% người phe mua.

Đến đây chúng ta hãy tự hỏi, phe nào hiện đang mạnh hơn? Theo khảo sát phần lớn đều trả lời là phe mua (80% số người) mạnh hơn – tuy nhiên không phải lúc nào số đông cũng đúng, trên thực tế là phe bán (20%) là những người mạnh hơn bởi chỉ với thiểu số nhưng họ nắm đủ một khoản tài chính đủ sức bán cho 80% người mua kia đã đủ nói lên nhiều điều rồi.

Phe bán (trong ví dụ lúc này) ngoài việc có sức mạnh tài chính còn là phe có sự lãnh đạo tập trung, có thông tin sớm và nhanh nhạy, phân tích tài chính chuyên nghiệp, không dễ bị lung lạc, trong khi phe 80% được cấu thành từ những nhà đầu tư nhỏ lẻ, họ dễ dàng chạy theo xu hướng thị trường nhưng tâm lý không thống nhất và chỉ cần những cú “hù” ở mức độ vừa phải là bỏ chạy ra khỏi vị thế.

Quay trở lại vấn đề chính, đến một ngày nào đó khi sức mua vào của phe 80% đã cạn kiệt, không còn sức để mua nữa, bởi hầu hết lượng ký quỹ của họ đã dùng vào để mua cả rồi, thì lúc đó người ta gọi là Mua vượt mức (Overbought) ngược lại ví dụ nêu trên là Bán vượt mức (Oversold). Mỗi khi sức mua đã không còn thì giống như viên đạn được bắn lên trời nay đã đi hết đà và đó chính là lúc đi xuống.

Về mặt kỹ thuật, người ta đo độ nóng / lạnh thị trường thông qua chỉ số RSI – Relative Strength Index, gọi là chỉ số đo sức mạnh tương quan (giữa hai thế lực mua và bán). RSI được nhà phân tích kỹ thuật Welles Wilder đưa ra lần đầu tiên vào năm 1978 như là một cái hàn thử biểu chúng ta thường dùng để đo nhiệt độ vậy, thang đo chỉ số RSI cũng nằm từ con số 0 đến 100 mà ở đó mức 50 được cho là cân bằng, từ 70 trở lên cho thấy thị trường đang trong tình trạng mua vượt mức và từ dưới 30 được cho là trong tình trạng bán vượt mức.

Một số chỉ dẫn sử dụng chỉ số RSI

Những nhà đầu tư biết chút kỹ thuật thường tránh né nhảy vào khi thị trường nằm ở giai đoạn cân bằng, tức trong tầm 50, bởi họ không chắc lắm thị trường sẽ đi về hướng nào, đồng thời tránh mua vào khi mà thị trường đang ở trạng thái mua vượt mức, tránh bán ra khi thị trường đang bán vượt mức khá lâu rồi, ở giai đoạn mua vượt mức đã từ trên 70-100 một thời gian dài mà còn nhảy vào mua nữa thì cũng như đi theo sau voi nhặt bã mía, cũng có khi nhặt nhạnh được chút ngọt ngào còn sót lại, nhưng thường là trả giá đắt bởi có khi ăn bã nhưng trả vàng.

RSI thường được sử dụng kết hợp với các đường xu hướng, chỉ rõ các điểm giá hỗ trợ (giá sàn) hoặc điểm kháng cự (giá trần) thường trùng với các điểm đọc trên đồ thị giá có chỉ số RSI.

Theo dõi sự đảo chiều phân kỳ giữa giá và chỉ số RSI là một cách để tinh chỉnh để áp dụng nó. Phân kỳ đảo chiều giảm giá, khi mà đường giá tạo ra một mức cao mới nhưng chỉ số RSI chẳng cho thấy tín hiệu bán, ngược lại phân kỳ tăng giá được giải thích như là một tín hiệu mua xảy ra khi đường giá cả đạt một mức thấp mới, nhưng giá trị RSI thì không thế.

Một ví dụ về sự phơi bày tín hiệu đảo chiều phân kỳ giảm giá sẽ như sau: Mức giá trong khu vực an toàn tăng lên 1820$/tấn, chỉ số RSI tăng lên 65. Sau khi giảm lại một chút dò đường (chỉ số RSI lúc đó cũng sẽ giảm) và giá lại tăng lên một mốc mới 1830$/tấn NHƯNG chỉ số RSI không tăng lên nằm ở mức cao hơn trước đó mà chỉ nằm mức 60 điều đó chứng tỏ RSI đã chỉ ra phân kỳ giảm giá bắt đầu diễn ra (cho dù lúc đó giá đang tăng).

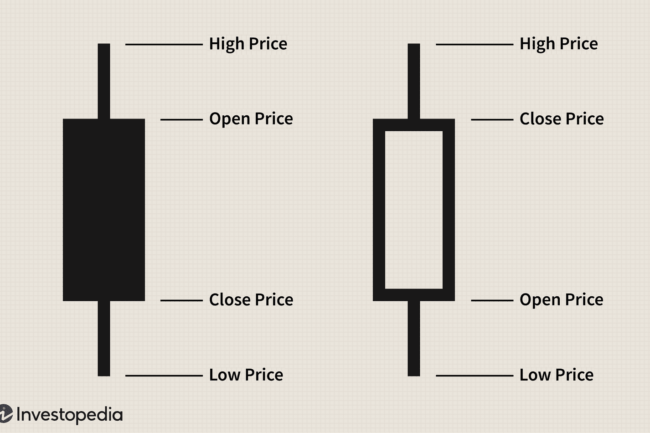

Ngày nay, người mua bán cà phê thực chất không còn là đầu tư cà phê nữa mà thực chất là một thị trường mang tính đầu tư tài chính, nhà đầu tư cũng chẳng rảnh rỗi mà ngồi tính công thức chi cho mệt, họ thường theo dõi các chỉ số diễn ra trên đồ thị để quyết định khi nào nhảy vào, khi nào nhảy ra, bởi trong thời đại máy tính điều đó đã trở nên quá dễ dàng cho việc theo dõi.

Hiểu biết thêm một chút về kỹ thuật, không hứa hẹn giúp cho chúng ta làm giàu lên từ đó, nhưng có thể giúp cho chúng ta tránh được những rủi ro để phòng ngừa những thua thiệt đôi khi không đáng có.

Nếu các bạn đọc nào thích về nghiên cứu thì cũng có thể đọc thêm phần dưới đây cách mà người ta tính chỉ số RSI như thế nào?

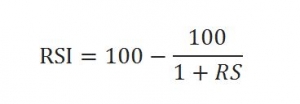

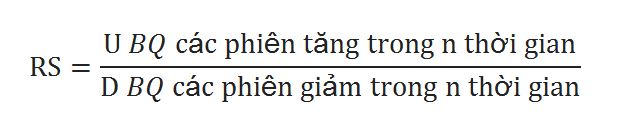

Công thức tính RSI được xác lập như sau:

Trong đó RS là: U là Giá (đóng cửa) bình quân các phiên tăng trong một khoảng thời gian được chỉ định / D là Giá (đóng cửa) bình quân các phiên giảm trong một thời gian được chỉ định. (khung thời gian mặc định là 14 phiên, tuy nhiên một số người cũng chỉnh đồ thị là 10 phiên ứng với hai tuần giao dịch)

Gọi giá bình quân các phiên tăng trong 14 phiên là U = Tổng giá các phiên tăng / 14

Gọi giá bình quân các phiên giảm trong 14 phiên là D = Tổng giá các phiên giảm / 14

Kinh Vu (Giacaphe.com)